¿Pueden reactivar la actividad?

Créditos con tasas en baja en medio de un panorama recesivo

La oferta de financiamiento mejora pero la necesidad de tomar dinero -y la capacidad de pagar las cuotas- son materias pendientes.

El gobierno de Javier Milei confía en que la economía tendría en el crédito uno de los motores de la recuperación, si se consolidada la baja de la inflación. Algunos bancos -incluido el Nación- han comenzado a ofrecer hipotecarios, cuyas cuotas promedio de unos $70 dólares cada US$10 mil de financiamiento a largo plazo, parecen atractivos si se mira la tasa, pero son lejanos para los bolsillos promedio.

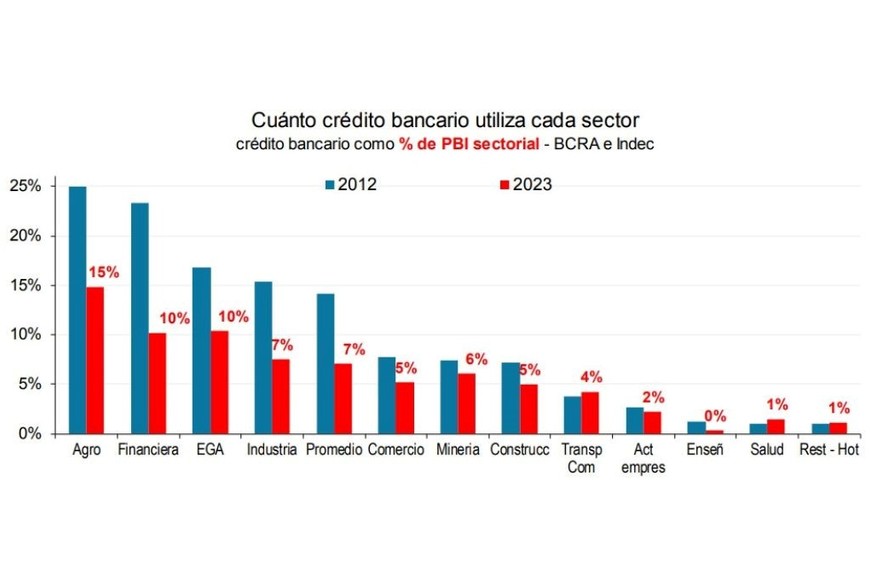

"Los sectores que usualmente toman más créditos son la Industria, el Agro y el Comercio, y en forma indirecta (cuando son sus clientes los que perciben los préstamos), la construcción", señala el último informe de coyuntura del Ieral, de la Fundación Mediterránea.

Pero las fábricas tienen ociosa el 42,4% de su capacidad instalada (último dato de Indec a febrero); las ventas minoristas según Came cayeron 7,4% interanual en abril y según el Indec retrocedieron en febrero 11,4% en grandes cadenas de supermercados y 18,4% en centros de compra.

Además, la brutal caída del 42,2% en la construcción no se debe sólo a obra pública: la superficie a construir, autorizada por los permisos de edificación otorgados para la ejecución de obras privadas en una nómina representativa de 176 municipios del país, registró en febrero de 2024 una baja de 12,1% con respecto al mismo mes del año anterior.

¿Pueden los sectores asalariados planificar un crédito? El portal Chequeado verificó que el poder adquisitivo de los salarios registra una caída real del 17% con respecto a noviembre de 2023 (último mes antes de la asunción del presidente de la Nación, Javier Milei) y del 24% interanual.

"Se espera un mejor 2024 para el agro (especialmente pampeano)", reconoce el informe del Ieral, sugiriendo que por allí la demanda de financiamiento podría recuperar, por ejemplo, la alicaída fabricación de implementos agrícolas.

"En los otros sectores recién mencionados, el panorama viene complicado, especialmente por la fuerte caída en el poder de compra de la población Quedan a la espera de un repunte económico", señala el economista Jorge Day.

"Comparándonos con una economía más estable y con mayor financiamiento, como Chile, nos caracterizamos, no sólo por el bajo nivel de créditos, sino además por estar más concentrado en el consumo. En el mediano plazo, es posible que aumenten en mayor proporción los créditos destinados a empresas y los hipotecarios", proyecta el analista de la Mediterránea.

"En cuanto a los costos de los préstamos, son altas las alícuotas del impuesto a los ingresos brutos en varias provincias. Por el lado de las tasas, está el UVA, que ha generado problema, porque los salarios se han rezagado notoriamente con respecto a la inflación. También está la incertidumbre de las tasas, si desaparece el cepo, que posiblemente eleve las tasas de los préstamos", advierte.

Analiza que en el mediano plazo, si se logra una menor inflación, y la política económica permite una mayor actividad privada, se darían las condiciones necesarias para un crecimiento económica sostenible, que vendría apoyado por más financiamiento bancario".

El economista cordobés Federico Escenarro advirtió a quienes necesiten -y tomen- financiamiento por estos días, que procuren hacerlo bajo la condición de "precancelable". Para el director del Banco de Córdoba, si la baja de inflación que procura el gobierno se verifica, las tasas harán lo propio y sería conveniente en tal caso cambiar un crédito por otro.

A contramano

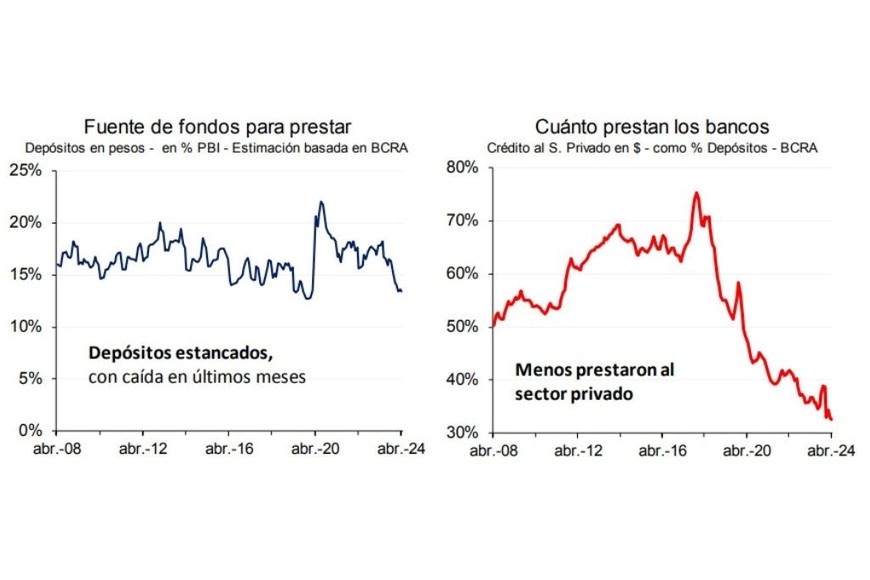

Advierte el informe del Ieral: "Argentina es un país de muy bajo crédito bancario (7% del PBI, vs un 84% en Chile). Para incrementar ese crédito, se deben cumplir dos condiciones: que los bancos reciban más depósitos (así tienen más fondos para prestar), y que los destinen al sector privado. Eso es lo que no ha ocurrido en los últimos seis años (o más). Con oscilaciones, los depósitos en pesos, netos de inflación, han estado estancados, con una fuerte caída en los últimos meses. Por otro lado, esos pocos fondos se habían destinado en forma creciente a financiar al gobierno nacional, vía letras del Banco Central".

El juego de las tasas y la inflación

El Directorio del Banco Central de la República Argentina (BCRA) dispuso el pasado 2 de mayo reducir la tasa de política monetaria. De esta forma, la tasa de los Pases Pasivos a un día de plazo pasó de 60% a 50% nominal anual (64% efectiva anual), en línea con el "crawling peg" (deslizamiento devaluatorio) del 2% mensual; la autoridad monetaria procura mostrar consistencia ante quienes demandan un salto devaluatorio, incertidumbre no menor a la hora de tomar un crédito y definir condiciones.

Pero de esa tasa que paga el BCRA a bancos que tienen pases en la entidad, a la del mercado financiero minorista, hay distancias y diferencias. Los créditos que comienzan a volver al mercado inmobiliario ajustan su capital por UVA y en general la cuota no debe superar el 25% de los ingresos del grupo familiar o personal del solicitante. La tasa va del 5,5% al 9% según los casos, y las ofertas pueden incluir seguros contra la inflación.

La posibilidad de cada caso depende del flujo de ingresos para determinar la capacidad de pago. La conveniencia se puede medir en principio por la inflación esperada; según el Relevamiento de Expectativas del Mercado, será del 9% este mes y de 7,5% en mayo (161,3% en el año). ¿Las tasas van por debajo de la inflación también en este caso? Lo que luce conveniente en el corto plazo debe evaluarse en el mediano y largo plazo del contrato crediticio. El gobierno aspira a tener 2% de inflación en diciembre.

En cuanto a la tasa de política monetaria, la decisión del BCRA "se toma en consideración del contexto financiero y de liquidez y se fundamenta en el rápido ajuste de expectativas de inflación, en el afianzamiento del ancla fiscal, y en el impacto monetario contractivo derivado de la estacionalidad en los pagos externos del Tesoro del trimestre en curso".

En castellano, la autoridad monetaria "obliga" a los bancos a pasarse a bonos del Tesoro que pagan mejores rendimientos, lo que a su vez mejora el balance del BCRA (los que se quedan, se someten a la licuadora porque la inflación supera la tasa) y reduce los riesgos inflacionarios.